Betonelementer vinder markedsandele i byggeriet

Men selv som det foretrukne byggemateriale må elementproducenterne sande, at det er svært at tjene penge.

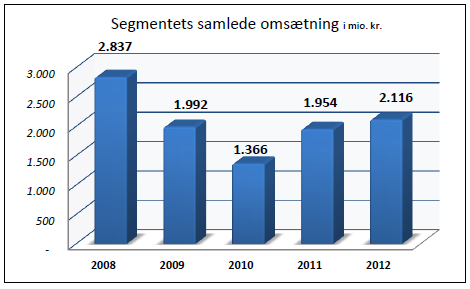

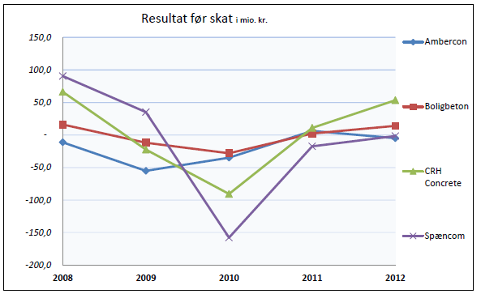

Og selvom de seneste to år overordnet set har budt på fremgang, opererer segmentet stadig med skrøbelige overskudsgrader. Det viser en brancheanalyse foretaget af Building Supply.

Læs: Brancheanalyse: Skrøbelig indtjening hos betonelementerne

Alligevel melder branchen om, at betonelementerne vinder markedsandele fra substituerende materialer som træ, stål, in situ-beton og tegl, ligesom markedet i højere grad efterspørger producenternes kompetencer endnu tidligere i byggeprocessen.

- Det, der er sket over de sidste par år, er, at elementbranchen har fået fat i en langt større andel af de projekter, der foregår i Danmark. Og vi tager flere og flere andele fra det murede byggeri, siger administrerende direktør hos Ambercon, Torben Enggaard, til Building Supply.

Hos branchens største aktør, CRH Concrete, er man begejstret for, at betonelementer for alvor er kommet ind i varmen hos beslutningstagere og planlæggere længere oppe ad kæden.

- Jeg ved, at betonelementer har taget markedsandele fra andre byggematerialer – altså mursten, in-situ beton og stål. Elementer er simpelthen blevet det foretrukne byggemateriale i Danmark, siger Claus Bering, administrerende direktør i CRH Concrete og tilføjer:

- Der er foregået industrialisering af byggeriet – og gud ske lov er arkitekter og ingeniører glade for betonelementer.

|

Udviklingen hos betonelementerne hænger uløseligt sammen med byggeriets konjunkturer, og derfor er det ikke overraskende, at salget faldt væsentligt for elementproducenterne i 2009-2010.

Markedsprisen presser indtjeningen

Den største udfordring for elementproducenterne er – trods øgede markedsandele – at prisniveauet i markedet er for lavt. Det presser virksomhedernes indtjening og begrænser mulighederne for at foretage de nødvendige investeringer i produktion, produkter eller nye markeder.

Problemet er, at det gevaldige fald i markedet som krisen medførte, lader branchen tilbage med en væsentlig overkapacitet.

- Ved at markedet lige pludselig falder til det halve, så er det sværere at tjene penge. Især for de store virksomheder. De små kan bedre manøvrere i et snævert marked – det modsatte er gældende, når det går godt. Så vil vi også tjene flere penge, siger Claus Bering.

Rabatter og finansielle omkostninger

Overkapaciteten har medført en tilbøjelighed i branchen til at give rabatter, hvilket er kraftigt medvirkende til, at bremse markedsprisens udvikling.

- Kagen er ikke blevet mindre hen over de sidste par år, men der er stadigvæk nogle, der er svagere i koderne og giver rabat, siger Torben Enggaard og tilføjer:

- Vores måde at tænke på har ændret sig – for at drive forretning skal vi have en ordentlig toplinje. Hvis man ikke evner at sige nej til entreprenøren, når de beder om 5 procent, så får de jo rabatten.

Med til problematikken hører, at branchen generelt foretog massive investeringer før krisen for alvor tog fat. Det har efterladt producenterne med store omkostninger til afskrivninger og gældforpligtelser i en tid, hvor byggeriets krise, gør det svært at generere overskud.

|

- Forstil dig, at kapaciteten er den samme, men efterspørgslen er halveret. Så tænker hver enkelt fabrik: Puha, kunne jeg dog ikke få lidt til mine afskrivninger, forklarer Morten Chrone, administrerende direktør hos Spæncom.

Den del af branchen, der ikke har investeret produktionsudvikling risikerer ikke bare at komme bagud på effektiviteten, men kæmper også med væsentlige udgifter til vedligehold og reparationer af de ældre anlæg.

Elementerne står mere stabilt i dag

Ifølge toplederne er det ingen tilfældighed, at betonelementerne har vundet indpas i byggeriet. Branchen har arbejdet koncentreret med effektiviseringer og forbedringer over en bred kam. Det illustreres bedst ved netop de massive investeringer, der på krisens bagkant tynger økonomien, men som gør at elementerne står stærkt, når opsvinget kommer.

- Vores branche er inde i en mere normal gænge, end den har været længe, med en lille positiv opadgående tendens. Der er rigtig mange store projekter i gang nu – også større byggerier end tidligere, siger Torben Enggaard.

Betonelementernes konkurrencedygtig afhænger i høj grad af effektivitet, mens også af, at producenterne formår at byde sig til igennem hele byggeprocessen.

- Der er to dele, der gør sig gældende for betonelementernes konkurrencedygtighed. Vi involveres i projektet i den tidlige fase af byggeriet – og vi bruger vore kompetencer til at hjælpe kunden igennem hele processen. Og når man er klar til at bygge, så skal det gå hurtigt og effektivt, forklarer Claus Bering.

Administrerende direktør hos Spæncom, Morten Chrone, oplever ligeledes, at elementproducenterne efterspørges i tidligere i processen end tidligere:

- Jeg fornemmer, at vores kunder i ligeså høj grad efterspørger vores medarbejders kompetencer som vores færdige produkter. Det er især vores tekniske færdigheder i forhold til at indgå i et projekt på et tidligt stadie. Vi vil gerne være løsningsorienterede og levere kompetencer i stedet for kun at levere produkter, siger Morten Chrone.

Anvendt metode:

Segmenteringen af branchen er foretaget af redaktionen i samarbejde med branchens aktører.

I vurderingen af, hvilke virksomheder, der udgør de mest toneangivende betonelementproducenter var også Contiga Tinglev i spil. Contiga Tinglev blev dog blev fravalgt af to årsager. Først og fremmest opgiver Contiga Tinglev ikke omsætning, hvilket de fire udvalgte virksomheder gør. Dernæst gik Tinglev Elementfabrik konkurs i 2011 og genopstod derefter som en del af den norske Contiga-koncern, hvilket medfører en række usikkerhedselementer.

Building Supply har været i kontakt med de administrerende direktører for de fire udvalgte virksomheder.

Analysens resultater er baseret på data og informationer fra virksomhedernes årsrapporter og er hentet for perioden 2008-2012. I nogle tilfælde stammer data fra NN Markedsdata og Soliditet.

I 2009 blev Betonelement og Dalton fusioneret ind i Expan. Ved at ligge tallene sammen for CRH-koncernens selskaber i 2008 har virksomheden haft et overskud før skat på 18 mio. kr. Mens omsætningen i 2008 var 1,5 mia. kr.

Bemærk i øvrigt, at Ambercon opererer med skæve regnskabsperioder, og at seneste regnskab derfor indeholder data for 2013.

Overskudsgrader er udregnet: (Resultat af primær drift/omsætning) %

Omsætning kan ikke benyttes som et direkte udtryk for markedsandele i branchen. Det skyldes blandt andet, at Ambercon, CRH Concrete og Spæncoms data inkluderer montage-virksomhed i forskellige setup.

Segmenteringen af branchen er foretaget af redaktionen i samarbejde med branchens aktører.

I vurderingen af, hvilke virksomheder, der udgør de mest toneangivende betonelementproducenter var også Contiga Tinglev i spil. Contiga Tinglev blev dog blev fravalgt af to årsager. Først og fremmest opgiver Contiga Tinglev ikke omsætning, hvilket de fire udvalgte virksomheder gør. Dernæst gik Tinglev Elementfabrik konkurs i 2011 og genopstod derefter som en del af den norske Contiga-koncern, hvilket medfører en række usikkerhedselementer.

Building Supply har været i kontakt med de administrerende direktører for de fire udvalgte virksomheder.

Analysens resultater er baseret på data og informationer fra virksomhedernes årsrapporter og er hentet for perioden 2008-2012. I nogle tilfælde stammer data fra NN Markedsdata og Soliditet.

I 2009 blev Betonelement og Dalton fusioneret ind i Expan. Ved at ligge tallene sammen for CRH-koncernens selskaber i 2008 har virksomheden haft et overskud før skat på 18 mio. kr. Mens omsætningen i 2008 var 1,5 mia. kr.

Bemærk i øvrigt, at Ambercon opererer med skæve regnskabsperioder, og at seneste regnskab derfor indeholder data for 2013.

Overskudsgrader er udregnet: (Resultat af primær drift/omsætning) %

Omsætning kan ikke benyttes som et direkte udtryk for markedsandele i branchen. Det skyldes blandt andet, at Ambercon, CRH Concrete og Spæncoms data inkluderer montage-virksomhed i forskellige setup.

Artiklen er en del af temaet Brancheanalyse.

Af Casper Bæhr

Af Casper Bæhr